EBRU USTA/BLOOMBERG HT PARA VE SERMAYE PİYASALARI MÜDÜRÜ

Mevduat faiz oranı 2003 yılından bu yana en yüksek düzeye yükselirken kredi faiz oranları ise gerilemeye devam ediyor.

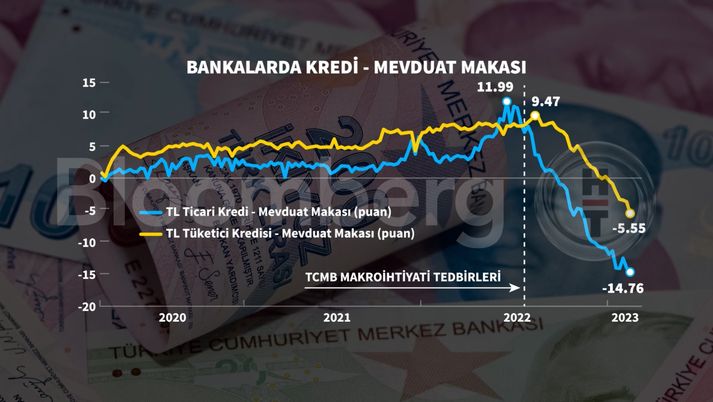

Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) geçen yılın Ağustos ayından itibaren uygulamaya koyduğu makroihtiyati önlemler ve siyaset faizi indirimleri sonrasında kredi faiz oranlarında gerileme görülürken mevduat faizlerinde ise artış devam ediyor.

Gerek TL mevduat hissesinin artırılması tarafındaki düzenlemeler gerekse de TCMB taraflı kur muhafazalı mevduatta Dövizden TL’ye dönüşen mevduat eseri için getirilen siyaset faizinin en fazla 3 puan üzerinde faiz uygulanmasına bu yılın Ocak ayında son verilmesiyle mevduat tarafında faiz yükselişinin sürat kazandığı görülüyor. Bu durum da kredi-mevduat makasının açılmasına neden oluyor.

TCMB bilgilerine nazaran, bankalarda kurumsal kredi kartı ve KMH hariç ortalama ticari kredi faizi 2022 Temmuz ayı sonundaki yüzde 31,3 düzeyinden 3 Mart 2023 haftasına kadar 18 puandan fazla düşerek yüzde 12,92’ye geriledi.

Aynı devirde gereksinim kredisi faizi yüzde 35,41’den yüzde 25,47’ye gerilerken KMH dahil gereksinim, taşıt ve konut kredisinin ortalama faizi ise yüzde 28,30 düzeylerinden yüzde 22’lere gerçek geriledi.

TL mevduat faizi 2003 yılı düzeylerine yükseldi

TL mevduat faizleri ise kredi faizlerinin bilakis yükseliyor.

Bu devirde TCMB’den gelen yeni regülasyonlarla bankaların toplam mevduatları içerisinde TL mevduatların hissesinin artırılması istenmiş ve bu durum TL mevduat yarışını hızlandırmıştı.

TCMB hem bankalara TL mevduatta yüzde 50 oranının altında kaldıkları takdirde ek menkul değer tutma hem de yabancı para mecburî karşılık fiyatı üzerinden bankaya kurul ödemeleri mecburiliği getirmişti.

2023 yılı ile birlikte TL mevduatta gaye yüzde 50’li düzeylerden yüzde 60’lı düzeylere hakikat yükseltilmişti.

Geçtiğimiz yılın Ağustos sonunda yüzde 18,30 düzeyinde olan 3 aya kadar vadeli ortalama TL mevduat faizi yükselerek 3 Mart tarihi prestijiyle yüzde 27,68 düzeyine çıktı.

Bu oran, 12 Aralık 2003 tarihinden bu yana en yüksek düzey.

3 Mart tarihi prestijiyle TL mevduat faizi ile ticari kredi faizleri ortasındaki aykırı makas 14,76 puana çıkarken TL mevduat faizi ile tüketici kredi faizleri ortasındaki aykırı makas ise 5,55 puana çıktı.

Mevduat faizlerindeki artış TL mevduat sahibine avantaj sağlasa da bankaların maliyetini artırıcı istikamette tesirde bulunuyor. Bankaların ana faaliyeti olan kredi-mevduat faizi ortasındaki fark karşıt istikamette açıldıkça bilançoları olumsuz etkileyebilme potansiyeli barındırıyor.

BDDK bilgilerine baktığımızda; bankalarda kârlılığın devam ettiği görülüyor.

2021 yılının tamamında 92,9 milyar TL olan net kar 2022 yılında 433,5 milyar TL’ye yükselmiş, bu yükselişte yüksek enflasyon oranının tesiriyle TÜFE’ye endeksli tahvillerden gelirler ile kurul gelirleri tesirli olmuştu. Bu yılın Ocak ayında ise kesimdeki bankaların toplam net karı 39,3 milyar TL düzeyinde gerçekleşmişti.

Son olarak TCMB, geçtiğimiz Cuma günü bankalara gönderdiği yazıyla, ticari kredilerin akabinde gereksinim kredilerine de örtülü faiz üst hududu getirdi. TCMB’nin referans faizinin üzerinde oluşacak gereksinim kredisi faizi uygulayan bankalar, menkul değer tutma yükümlülüğüne tabi tutulacak.

Düzenlemeyle araba ve konut kredileri haricinde verilecek gereksinim kredilerinde menkul değer kapsamına girmeyecek en yüksek aylık faiz yüzde 1,37 düzeyinde olacak.

Bu düzeyin (yıllık kolay yüzde 16,56) üzerinde oluşacak kredi faizlerinde bankaların menkul değer tutma yükümlülüğü olacak. Mevcut durumda bankalarda muhtaçlık kredisi yıllık oranı yüzde 25’ler düzeyinde.

Bankalar referans faizin 1,8 ile 2,0 katı ortasında faiz uygulaması halinde yüzde 20; 2,0 katının üzerinde faiz uygulanması halinde ise yüzde 90 menkul değer tutmak zorunda kalacak.

Bu doğrultuda bankaların gereksinim kredilerinde faizi ya daha da düşürmek yada daha fazla menkul değer tutma istikametinde atılım yapması bekleniyor.

Düzenlemenin akabinde izlenebilecek öteki bir yol da menkul değer ölçüsünü artırmamak için muhtaçlık kredilerinde faiz indirimine gidilse de verilecek kredi ölçüsünün çok hudutlu seviyede tutulması istikametinde.

Anasayfa

Anasayfa Canlı Borsa

Canlı Borsa Borsa

Borsa Döviz Kurları

Döviz Kurları Altın

Altın Hisse Senetleri

Hisse Senetleri Endeksler

Endeksler Kripto Paralar

Kripto Paralar Döviz Hesaplama

Döviz Hesaplama Döviz Çevirici

Döviz Çevirici Kredi Arama

Kredi Arama