Mart ayı başında Silikon Vadisi Bankası (SVB) ve Signature Bank’ın iflası ile başlayan bankacılık dalındaki meşakkatler, geçen hafta açıkladığı birinci çeyrek bilançosunda mevduat kayıplarını ortaya koyan First Republic Bank’ın paylarındaki keskin düşüşle yine gündeme geldi.

İlk çeyrek bilançosuna nazaran, First Republic Bank’ın mevduatlarının, büyük bankalardan gelen 30 milyar dolarlık takviyeye karşın geçen yılın sonuna kıyasla yüzde 40,8 azalması, bankanın sıkıntılarının devam ettiğini gösterdi.

1985 yılında kurulan ve ABD’nin en büyük 14’üncü bankası olan First Republic Bank’ın payları, finansal sonuçlarının akabinde geçen hafta yaklaşık yüzde 80 bedel kaybederken, bankanın pay fiyatında yılbaşından bu yana görülen toplam düşüş yüzde 97’yi aştı.

ABD’de 2 ay içinde iflas eden 3’üncü banka

Bankaya ait kurtarma planı beklentileri artarken, hafta sonu ABD basınında, “Federal Mevduat Sigorta Fonu’nun (FDIC) First Republic Bank’ın satışı ile görüşmeler yaptığı” haberleri yer aldı.

FDIC, piyasaların açılışından evvel yaptığı açıklamada, First Republic Bank’ın kapatıldığını ve varlıklarının JPMorgan Chase tarafından satın alınacağını duyurdu. Böylelikle First Republic Bank, faiz oranlarındaki keskin yükselişin akabinde ABD’de 2 ay içinde iflas eden 3’üncü banka oldu.

FDIC’den yapılan açıklamada, bankanın 93,5 milyar dolarlık mevduatının tamamının (sigortasız mevduatlar dahil) ve varlıklarının birçoklarının JPMorgan Chase’e satılacağı, First Republic Bank’ın satılmasının Mevduat Sigorta Fonu’na 13 milyar dolara mal olacağının iddia edildiği kaydedildi.

First Republic Bank’ın 13 Nisan prestijiyle 229,1 milyar dolarlık toplam varlığa ve 103,9 milyar dolarlık mevduata sahip olduğu bildirilen açıklamada, el konulan bankanın 8 eyaletteki 84 ofisinin JPMorgan Chase’in şubeleri olarak tekrar açılacağı aktarıldı.

Ayrıca, ABD basınında yer alan haberlerde, muahedenin kesimi olarak JPMorgan Chase’in FDIC’e 10,6 milyar dolarlık ödeme yapacağı bildirildi.

En az maliyetli tahlil bulundu

ABD Hazine Bakanlığı da First Republic Bank konusunda FDIC için en az maliyetle ve tüm mevduat sahiplerini koruyacak biçimde bir tahlil bulunmasından memnuniyet duyulduğunu açıkladı.

Bakanlık sözcüsü, ABD bankacılık sisteminin sağlam ve sağlam olmaya devam ettiğini vurgularken, Amerikalıların, mevduatlarının güvenliğinden ve bankacılık sisteminin işletmeler ile ailelere kredi sağlama fonksiyonunu yerine getirme kabiliyetinden emin olması gerektiğini kaydetti.

JPMorgan Chase Üst Yöneticisi (CEO) Jamie Dimon da hususa ait yazılı açıklamasında, “Hükümetimiz bizi ve başkalarını adım atmaya çağırdı ve biz de yaptık.” tabirini kullandı.

Dimon, JPMorgan Chase’in finansal gücünün, kabiliyetinin ve iş modelinin kelam konusu süreci FDIC’nin maliyetlerini en aza indirecek biçimde yürütmek için bir teklif vermesine imkan sağladığını kaydetti. Dimon, satın almanın genel olarak, JPMorgan Chase için mütevazı bir yarar sağladığını aktardı.

JPMorgan CEO’su krizde sona yaklaşıldığı görüşünde

JPMorgan CEO’su Dimon, satın alma mutabakatının akabinde gazetecilere yaptığı açıklamada da ABD’de 3 bölgesel bankanın çöküşüne yol açan krizin, First Republic Bank’a ait kararın akabinde büyük ölçüde sona erdiğini belirtti. Dimon, “Krizin bu kısmı bitti.” değerlendirmesinde bulundu.

Son haftalarda birinci çeyrek bilançolarını açıklayan bölgesel bankaların aslında hayli âlâ sonuçlar elde ettiğine işaret eden Dimon, satın alma muahedesine ait, “Sona yaklaşıyor ve umarım bu, her şeyi istikrara kavuşturmaya yardımcı olur.” tabirlerini kullandı.

Dimon, Amerikan bankacılık sisteminin ise “olağanüstü derecede” sağlam olduğunu vurguladı.

“Finansal sistem sıkılaşma baskısına ahenk sağlamakta zorlanıyor”

Moody’s Analytics Başekonomisti Mark Zandi, hususa ait değerlendirmesinde, bankaların iflaslarının nedeninin, son bir yılda artan faiz oranları ve niceliksel sıkılaştırma dahil para siyasetindeki fevkalâde sıkılaşmayla finansal sistemin maruz kaldığı baskılar olduğunu ve finansal sistemin buna ahenk sağlamakta zorlandığını söyledi.

İflas eden bankaların yüksek faiz oranları karşısında en fazla risk altında bulunanlar olduğuna dikkati çeken Zandi, düzenleyicilerin zayıf kontrolü, yatırımcıları riskli davranışlardan, finansal kayıplardan ve suistimallerden koruyan “Dodd-Frank Yasası”nın geri çekilmesi ve faiz oranı riski için yetersiz Fed gerilim testlerinin iflaslara katkıda bulunduğunu aktardı.

Zandi, hükümetin müdahalesi göz önüne alındığında bankacılık krizinin aşağı üst sona erdiğini belirterek, bankacılık sisteminden mevduat çıkışlarının durduğunu ve bankaların Fed’in iskonto penceresi ve Banka Vadeli Finansman Kolaylığı kullanımının istikrar kazandığını kaydetti.

Bankacılık dalındaki çalkantının, daha sıkı banka garantileri ve daha az kredi aracılığıyla ekonomik yansımaları olacağına işaret eden Zandi, bu durumun gelecek yıl gerçek GSYH’yi yüzde 0,5 kadar azaltacağını fakat krizin tüketici, iş dünyası ve yatırımcı itimadını şimdi zedelememesinin yeterli haber olduğunu söyledi.

Bankacılık dalında ıslahat davetleri gündemde

First Republic Bank’a ait gelişmelerin akabinde ABD’de bankacılık sisteminde ıslahat davetleri yine lisana getirildi.

Senatör Elizabeth Warren, “First Republic Bank’ın iflasının, deregülasyonun büyük bir sorunu nasıl daha da kötüleştirdiğini gösterdiğini” belirtti.

Yetersiz denetlenen bir bankanın daha büyük bir banka tarafından satın alındığını ve sonunda vergi mükelleflerinin sıkıntı durumda kalacağını belirten Warren, “Kongrenin bozuk bankacılık sistemini düzeltmek için büyük ıslahatlar yapması gerekiyor.” dedi.

ABD Senatosu Bankacılık Komitesi Lideri Sherrod Brown da First Republic Bank’ın iflasından “riskli davranışları, özgün iş modeli ve idare başarısızlıklarını” sorumlu tuttu.

Daha güçlü müdafaalara muhtaçlık olduğunu vurgulayan Brown, finansal istikrarın korunması ve uzun vadede rekabetin sağlanması için büyük bankaların iflasa karşı daha da sağlam hale getirilmesi gerektiğini kaydetti.

ABD Lideri Joe Biden ise dün yaptığı açıklamada, First Republic Bank’ın iflasına ait tüm mevduat sahiplerinin korunduğunu ve vergi mükelleflerinin tehlikede olmadığını belirtti.

Banka yöneticilerinin iflaslardan sorumlu tutulmasını sağlayacak düzenleme için Kongre’ye davette bulunduğunu anımsatan Biden, büyük ve bölgesel bankaların düzenlenmesi ile kontrolün güçlendirilmesine yönelik davetini yineledi.

2001’den bu yana ABD’de 564 banka iflas etti

ABD’de mart ayında iflas eden SVB, bu yıl iflas eden birinci FDIC sigortalı kurum olmuştu. SVB’nin akabinde Signature Bank, iflas eden bankalar ortasında yerini almış, bu bankalardaki sigortasız mevduatların da garanti altına alındığı açıklanmıştı.

Aynı periyotta Silvergate Bank ise operasyonlarını istekli olarak durdurmuştu. Bu nedenle banka, düzenleyici kurumların iflas eden bankalara ait resmi kayıtlarında yer almamıştı.

First Republic Bank’ın iflası, ABD bankacılık tarihindeki en büyük ikinci iflas olarak kayıtlara geçti.

Böylelikle ABD’nin en büyük 5 banka iflasından 3’ü bu yıl gerçekleşmiş oldu. Ülkede 2023’te iflas eden bankaların toplam varlıkları 550 milyar dolara yaklaştı.

FDIC bilgilerine nazaran, First Republic Bank’ın iflası ile birlikte 2001’den bu yana ABD’de iflas eden banka sayısı 564’e çıktı.

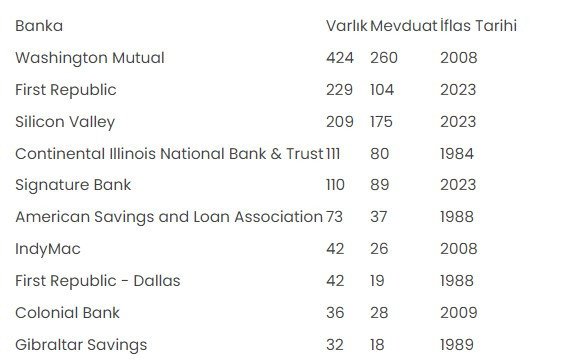

ABD tarihindeki en büyük 10 banka iflası, 2023 sabit fiyatlarıyla (milyar dolar) şöyle:

Anasayfa

Anasayfa Canlı Borsa

Canlı Borsa Borsa

Borsa Döviz Kurları

Döviz Kurları Altın

Altın Hisse Senetleri

Hisse Senetleri Endeksler

Endeksler Kripto Paralar

Kripto Paralar Döviz Hesaplama

Döviz Hesaplama Döviz Çevirici

Döviz Çevirici Kredi Arama

Kredi Arama